La decisión de Fonterra, el mayor exportador de productos lácteos del mundo, se ha vuelto aún más notable después del repentino anuncio de una importante escisión, que incluye negocios de productos de consumo como Anchor.

Hoy, la cooperativa láctea de Nueva Zelanda publicó sus resultados del tercer trimestre del año fiscal 2024. Según los resultados financieros, la ganancia después de impuestos de Fonterra por operaciones continuas durante los primeros nueve meses del año financiero 2024 finalizado el 30 de abril fue de NZ $1.013 millones, un 2 por ciento más que en el mismo período del año pasado.

Este resultado se debió a la continua solidez de las ganancias en los tres segmentos de productos de la cooperativa. Miles Hurrell, director ejecutivo global de Fonterra, señaló en el informe de resultados que, entre ellos, los negocios de servicios de alimentación y bienes de consumo incluidos en la lista de desinversiones tuvieron un rendimiento especialmente sólido, con ganancias que mejoraron con respecto al mismo período del año anterior.

El Sr. Miles Hurrell también reveló hoy que la posible desinversión de Fonterra ha despertado gran interés de diversas partes. Curiosamente, algunos medios neozelandeses han "nominado" al gigante lácteo chino Yili, especulando con su posible adquisición.

Foto 1

Miles Hurrell, director ejecutivo global de Fonterra

“Negocio mínimo”

Comencemos con el último informe del mercado chino.

Foto 2

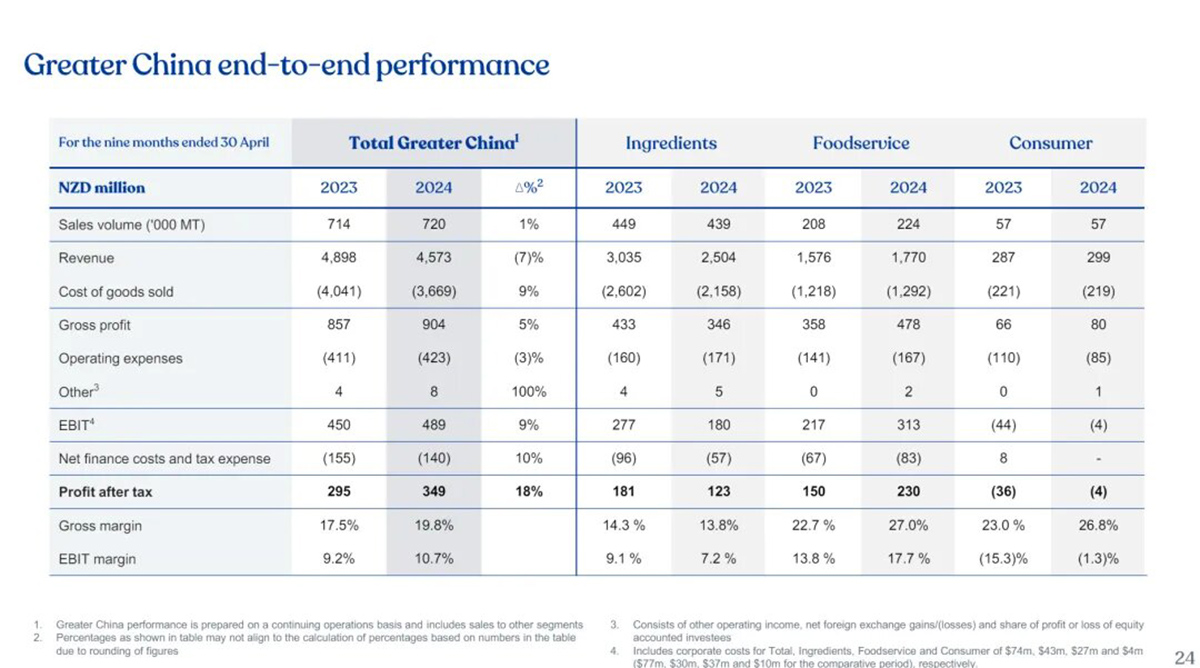

Hoy en día, China representa aproximadamente un tercio del negocio global de Fonterra. En los primeros nueve meses del año fiscal 2024, que finalizó el 30 de abril, los ingresos de Fonterra en China disminuyeron ligeramente, mientras que las ganancias y el volumen aumentaron.

Según los datos de rendimiento, durante el período, los ingresos de Fonterra en la Gran China ascendieron a 4.573 millones de dólares neozelandeses (unos 20.315 millones de yuanes), lo que representa una disminución del 7 % interanual. Las ventas aumentaron un 1 % interanual.

Además, el beneficio bruto de Fonterra Greater China fue de 904 millones de dólares neozelandeses (unos 4.016 millones de yuanes), un aumento del 5 %. El EBIT fue de 489 millones de dólares neozelandeses (unos 2.172 millones de RMB), un 9 % más que el año anterior. El beneficio después de impuestos fue de 349 millones de dólares neozelandeses (unos 1.550 millones de yuanes), un 18 % más que el año anterior.

Eche un vistazo a los tres segmentos de negocio uno por uno.

Según el informe financiero, el negocio de materias primas sigue representando la mayor parte de los ingresos. En los primeros nueve meses del año fiscal 2024, el negocio de materias primas de Fonterra en la Gran China generó ingresos de 2.504 millones de dólares neozelandeses (unos 11.124 millones de yuanes), ganancias antes de intereses e impuestos de 180 millones de dólares neozelandeses (unos 800 millones de yuanes) y ganancias después de impuestos de 123 millones de dólares neozelandeses (unos 546 millones de yuanes). Snacks señaló que estos tres indicadores han disminuido interanualmente.

Desde la perspectiva de la contribución a las ganancias, el servicio de catering es sin duda el “negocio más rentable” de Fonterra en la Gran China.

Durante el período, el beneficio antes de intereses e impuestos de la empresa fue de 440 millones de dólares neozelandeses (unos 1.955 millones de yuanes), y el beneficio después de impuestos fue de 230 millones de dólares neozelandeses (unos 1.022 millones de yuanes). Además, los ingresos alcanzaron los 1.770 millones de dólares neozelandeses (unos 7.863 millones de yuanes). Snacks señaló que estos tres indicadores han aumentado interanualmente.

Foto 3

Ya sea en términos de ingresos o ganancias, la “mayor parte” del negocio de bienes de consumo es el negocio más pequeño y el único no rentable.

Según los datos de desempeño, en los primeros nueve meses del año fiscal 2024, los ingresos del negocio de bienes de consumo de la Gran China de Fonterra fueron de 299 millones de dólares neozelandeses (alrededor de 1.328 millones de yuanes), y las ganancias antes de intereses e impuestos y las ganancias después de impuestos fueron una pérdida de 4 millones de dólares neozelandeses (alrededor de 17,796 millones de yuanes), y la pérdida se redujo.

Según el anuncio previo de Fonterra, también se planea desinvertir en el negocio de bienes de consumo en la Gran China, lo que incluye varias marcas de productos lácteos con gran presencia en China, como Ancha, Anon y Anmum. Fonterra no tiene previsto vender su socio lácteo, Anchor, que es el negocio más rentable de China, dedicado a los servicios de catering.

Anchor Food Professionals tiene una sólida presencia en la Gran China y potencial de crecimiento en mercados como el Sudeste Asiático. Trabajamos con clientes del sector de alimentos y bebidas para probar y desarrollar productos para sus cocinas, utilizando nuestro centro de aplicaciones y recursos para chefs profesionales.

Imagen 4

El teléfono está 'inundado'

Veamos el rendimiento general de Fonterra.

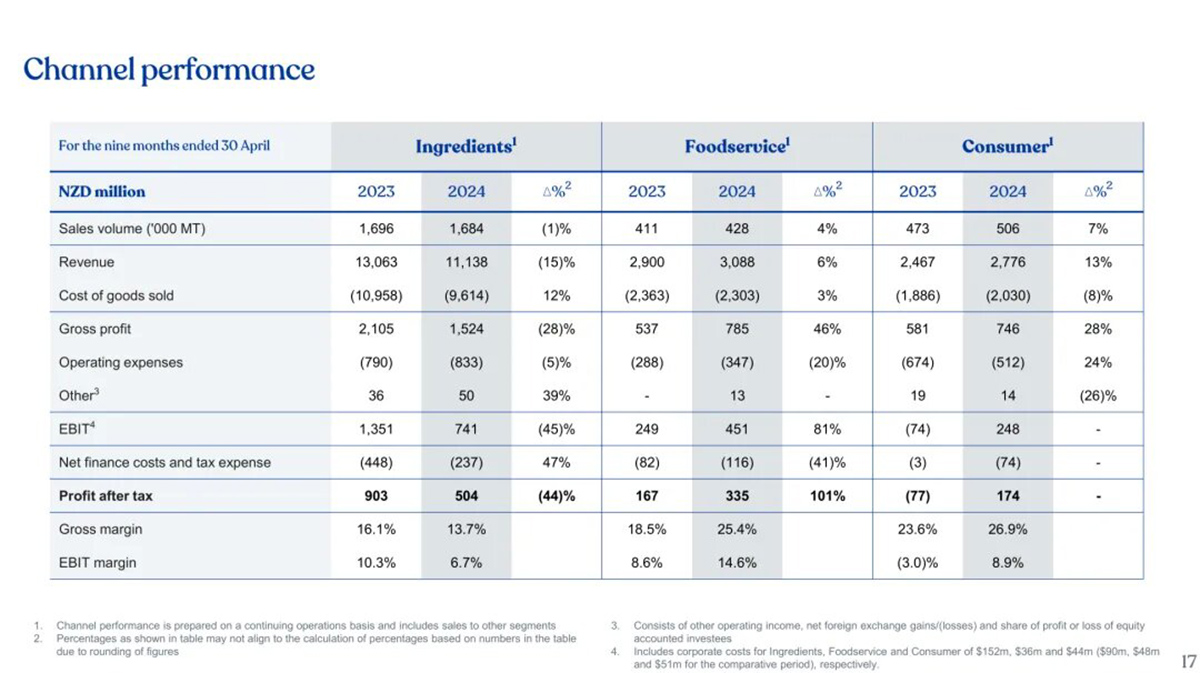

Según el informe financiero, durante los primeros nueve meses del año fiscal 2024, los ingresos del negocio de materias primas de Fonterra ascendieron a 11.138 millones de dólares neozelandeses, un 15 % menos que en el mismo periodo del año anterior. El beneficio después de impuestos fue de 504 millones de dólares neozelandeses, un 44 % menos que el año anterior. Los ingresos del sector de servicios de alimentación ascendieron a 3.088 millones de dólares neozelandeses, un 6 % más que el año anterior, mientras que el beneficio después de impuestos fue de 335 millones de dólares neozelandeses, un aumento del 101 %.

Además, el negocio de bienes de consumo reportó ingresos de 2.776 millones de dólares neozelandeses, un 13 por ciento más que el año pasado, y una ganancia después de impuestos de 174 millones de dólares neozelandeses, en comparación con una pérdida de 77 millones de dólares neozelandeses en el mismo período del año pasado.

Imagen 5

Es evidente que en este nodo clave para atraer compradores potenciales, el negocio de bienes de consumo de Hengtianran ha obtenido un sólido informe.

En el negocio de bienes de consumo, el rendimiento de los últimos nueve meses ha sido excepcional, uno de los mejores en mucho tiempo. El Sr. Miles Hurrell declaró hoy que no tuvo nada que ver con el momento de la escisión, pero sí demostró la fortaleza de la marca de bienes de consumo de Fonterra, algo que podría considerarse fortuito.

El 16 de mayo, Fonterra anunció una de las decisiones estratégicas más importantes de la compañía en los últimos años: un plan para vender total o parcialmente su negocio de productos de consumo, así como las operaciones integradas de Fonterra Oceania y Fonterra Sri Lanka.

A nivel mundial, la compañía afirmó en una presentación a inversores que sus fortalezas residen en su negocio de ingredientes y servicios de alimentación, con dos marcas: NZMP y Anchor Specialty Dairy Specialty Partners. Gracias a su compromiso de consolidar su posición como proveedor líder mundial de ingredientes lácteos innovadores de alto valor, su dirección estratégica ha cambiado significativamente.

Imagen 6

Ahora parece que el gran negocio que el gigante lácteo neozelandés pretende vender no ha carecido de interés, e incluso ha llamado la atención de mucha gente.

“Tras anunciar un cambio significativo en nuestra dirección estratégica a principios de este mes, hemos recibido un gran interés de partes interesadas en participar en nuestra posible desinversión de nuestro negocio de productos de consumo y negocios relacionados”, declaró Wan Hao hoy.

Curiosamente, según informaron hoy los medios de comunicación de Nueva Zelanda, Hao Wan reveló en una cumbre empresarial de China en Auckland la semana pasada que su teléfono "se estaba calentando".

Aunque el Sr. Hawan no reveló los detalles de la conversación telefónica, es probable que le repitiera a quien llamó lo que les había dicho a los accionistas de los productores lecheros y a los funcionarios del gobierno: no era mucho, según el informe.

¿Un comprador potencial?

Aunque Fonterra no reveló más avances, el mundo exterior se ha caldeado.

Por ejemplo, el medio australiano NBR estimó que cualquier interés en este negocio costaría unos 2.500 millones de dólares australianos (equivalentes a unos 12.000 millones de yuanes), basándose en valoraciones de transacciones similares. La multinacional Nestlé ha sido mencionada como posible comprador.

Un agente de snacks notó que recientemente, en el conocido programa de radio neozelandés "The Country", el presentador Jamie Mackay también habló sobre Erie. Comentó que, por delante de los gigantes lácteos de Fonterra, en el ranking mundial se encuentran Lantris, DFA, Nestlé, Danone, Yili, etc.

“Son solo mis pensamientos y especulaciones personales, pero el Grupo Yili de China compró [el 100 por ciento de las acciones] de [la segunda cooperativa láctea más grande de Nueva Zelanda] Westland [en 2019] y tal vez les interese ir más allá”, piensa Mackay.

Imagen 7

En este sentido, hoy también se habló de la investigación de Yili. "No hemos recibido esta información por el momento; no está clara", respondió el responsable de Yili.

Hoy en día, hay veteranos de la industria láctea hoy en día para el análisis de la generación de bocadillos dijo que Yili tiene una gran disposición en Nueva Zelanda, la posibilidad de una gran adquisición no es alta y Mengniu en la nueva administración acaba de asumir el cargo en el nodo, es poco probable que haga transacciones a gran escala.

La fuente también especuló que, entre los gigantes lácteos nacionales, Feihe tiene la posibilidad y la lógica de vender, "porque Feihe no solo está completamente financiada, sino que también necesita expandir su negocio y mejorar su valor". Sin embargo, Flying Crane no respondió hoy a las preguntas sobre el agente de snacks.

Imagen 8

En el futuro, la adquisición del negocio relevante de Fonterra podría afectar la competitividad de los productos lácteos en el mercado chino. Sin embargo, esto no ocurrirá en un futuro próximo. El Sr. Miles Hurrell declaró hoy que el proceso de escisión se encuentra en una etapa temprana; la compañía preveía que duraría al menos entre 12 y 18 meses.

Nos comprometemos a mantener informados a los accionistas, partícipes, empleados y al mercado de los productores lecheros sobre las novedades. Estamos avanzando con esta actualización de estrategia y esperamos compartir más detalles en los próximos meses, declaró hoy Hao.

Orientación ascendente

El Sr. Miles Hurrell dijo hoy que, como resultado de los últimos resultados, Fonterra ha elevado su rango de orientación de ganancias para el año fiscal 2024 de operaciones continuas de NZ $0,5-NZ $0,65 por acción a NZ $0,6-NZ $0,7 por acción.

Para la temporada lechera actual, prevemos que el precio medio de compra de leche cruda se mantenga sin cambios en NZ $7,80 por kg de sólidos lácteos. A medida que nos acercamos al final del trimestre, hemos reducido el rango de precios de referencia a entre NZ $7,70 y NZ $7,90 por kg de sólidos lácteos. Wan Hao afirmó.

Imagen 9

De cara a la temporada lechera 2024/25, la dinámica de la oferta y la demanda de leche se mantiene en un equilibrio preciso, mientras que las importaciones de China aún no han recuperado sus niveles históricos. Añadió que, dada la incertidumbre del futuro y el riesgo de una continua volatilidad en los mercados globales, es prudente adoptar una actitud cautelosa.

Fonterra espera que el precio de compra de leche cruda esté entre NZ $7,25 y NZ $8,75 por kg de sólidos lácteos, con un punto medio de NZ $8,00 por kg de sólidos lácteos.

Como proveedor cooperativo de equipos de Fonterra,Shiputecse compromete a proporcionar un conjunto completo de servicios integrales de envasado de leche en polvo para la mayoría de las empresas lácteas.

Hora de publicación: 03-jun-2024